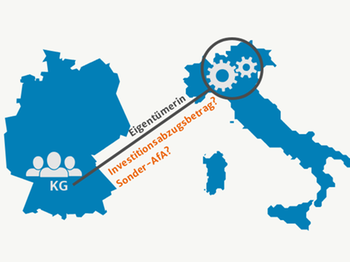

Investitionsabzugsbetrag

Der Investitionsabzugsbetrag ist ein beliebtes Instrument zur Steuergestaltung bei kleineren und mittleren Betrieben. Der Investitionsabzugsbetrag ersetzt seit 2007 die frühere Ansparrücklage oder Ansparabschreibung.

Durch den Investitionsabzugsbetrag kann der Gewinn gemindert und somit die Steuerbelastung im Abzugsjahr gesenkt werden. Die Nutzung des Investitionsabzugsbetrags ist an diverse Voraussetzungen geknüpft: Für alle Einkunftsarten gilt eine einheitliche Gewinngrenze i. H. v. 200.000 EUR als Voraussetzung für die Inanspruchnahme von Investitionsabzugsbeträgen. Bislang waren nur Wirtschaftsgüter begünstigt, die im Jahr der Investition und im Folgejahr ausschließlich oder fast ausschließlich, d. h. zu mindestens 90 %, im Betrieb genutzt werden. Mit dem Jahressteuergesetz 2020 fallen auch vermietete Wirtschaftsgüter in den Anwendungsbereich des § 7g EStG in diesem Zeitraum.

Investitionsabzugsbetrag: Bis zu 50 Prozent der Investitionskosten

Der Investitionsabzugsbetrag für die geplante Anschaffung/Herstellung abnutzbarer beweglicher Wirtschaftsgüter des Anlagevermögens beträgt maximal 50 Prozent der voraussichtlichen Investitionskosten. Der Abzug erfolgt, anders als früher bei der Ansparrücklage, außerbilanziell. Im Jahr der Anschaffung wird der Investitionsabzugsbetrag dem Gewinn dann wieder hinzugerechnet. Um dies zu kompensieren, können die Anschaffungskosten in entsprechender Höhe gewinnmindernd herabgesetzt werden. Dadurch verringert sich jedoch die Bemessungsgrundlage für die Abschreibungen, sodass durch das ganze Konstrukt im Ergebnis keine dauerhafte Steuerersparnis bewirkt wird. Vielmehr kommt es zu einer Steuerstundung, die Liquiditäts- und Zinsvorteile mit sich bringt.

Die Investition muss bis zum Ende des dritten auf das Jahr des Abzugs folgenden Wirtschaftsjahres getätigt worden sein. Andernfalls wird der Abzug im Abzugsjahr wieder rückgängig gemacht, sodass sich die Steuer nachträglich erhöht und gegebenenfalls zusätzlich Zinsen anfallen.

Sonderabschreibung

Unabhängig vom Investitionsabzugsbetrag kann nach § 7g Abs. 5 EStG eine Sonderabschreibung von insgesamt 20 Prozent vorgenommen werden, die auf das Anschaffungsjahr und die vier folgenden Jahre verteilt werden darf.