Verdeckte Gewinnausschüttung (vGA)

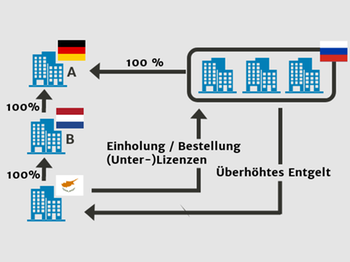

Eine verdeckte Gewinnausschüttung (vGA) ist eine bei der Körperschaft – häufig eine GmbH - eintretende Vermögensminderung oder verhinderte Vermögensmehrung, die durch das Gesellschaftsverhältnis veranlasst ist, sich auf die Höhe des Gewinns bzw. bei nicht buchführungspflichtigen Körperschaften auf die Einkünfte auswirkt und in keinem Zusammenhang mit einer offenen Ausschüttung steht.

Außerdem muss der zu beurteilende Vorgang geeignet sein, beim Gesellschafter einen Beteiligungsertrag i. S. d. § 20 Abs. 1 Nr. 1 Satz 2 EStG auszulösen. Die verdeckten Gewinnausschüttungen (vGA) grenzen sich zu den regulären Ausschüttungen insbesondere dadurch ab, dass sie formell ein schuldrechtliches Vertragsverhältnis darstellen, steuerrechtlich aber als Einkommensverwendung umqualifiziert werden. Verdeckte Gewinnausschüttungen sind nicht nur möglich bei Leistungen zugunsten eines Gesellschafters, sondern auch, wenn ein Vermögensvorteil einer ihm nahestehenden Person zugutekommt.

Verdeckte Gewinnausschüttung (vGA): Rechtliche Grundlage im Steuerrecht

Ausschüttungen des Gewinns führen auf der Ebene der Körperschaft zu keiner Einkommensänderung, sondern sind Maßnahmen der Gewinnverwendung. Hierzu rechnet nach dem Gesetzeswortlaut in § 8 Abs. 3 Satz 2 KStG. auch die sog. "verdeckte Gewinnausschüttung". Eine verdeckte Gewinnausschüttung erfordert eine Auswirkung auf das Eigenkapital der Körperschaft. Dies kann durch eine konkrete Vermögensminderung erfolgen, aber auch durch die Verhinderung einer Vermögensmehrung.

Die Veranlassung durch das Gesellschaftsverhältnis ist das zentrale Tatbestandsmerkmal der verdeckten Gewinnausschüttung. Es dient der Abgrenzung der Einkommenserzielung von der Einkommensverwendung. Zunächst hier zu prüfen, ob die eingetretene Vermögensminderung auf einem zivilrechtlich wirksamen Rechtsgeschäft beruht. Ist dies der Fall, ergeben sich drei Möglichkeiten:

- Hält das Rechtsgeschäft insgesamt einem Fremdvergleich stand (d.h. ein ordentlicher und gewissenhafter Geschäftsleiter hätte nicht anders gehandelt), liegt keine verdeckte Gewinnausschüttung vor.

- Wäre das Rechtsgeschäft mit einem fremden Dritten überhaupt nicht abgeschlossen worden, liegt eine verdeckte Gewinnausschüttung bereits dem Grunde nach vor.

- Wäre das Rechtsgeschäft zu günstigeren Bedingungen mit einem fremden Dritten abgeschlossen worden liegt eine verdeckte Gewinnausschüttung nur im Hinblick auf den unangemessenen Teil vor.

Ist kein zivilrechtlich wirksames Rechtsgeschäft vorhanden, liegt immer eine verdeckte Gewinnausschüttung vor.

Die Besteuerung der verdeckten Gewinnausschüttung

Die Auswirkung der verdeckten Gewinnausschüttung auf das Einkommen ergibt sich aus § 8 Abs. 3 Satz 2 KStG. Danach darf sich keine Minderung des Einkommens bei der GmbH ergeben. Daher ist bei einer festgestellten verdeckten Gewinnausschüttung zu prüfen, inwieweit das Einkommen der GmbH zu erhöhen ist. Diese Hinzurechnung führt zu einer Korrektur außerhalb der Steuerbilanz, da § 8 Abs. 3 KStG zu den Einkommensermittlungs- und nicht zu den Bilanzierungsvorschriften rechnet.

Die Besteuerung verdeckten Gewinnausschüttung (vGA) bei natürlichen Personen als Gesellschafter entspricht der von übrigen Ausschüttungen: Sie rechnet grundsätzlich zu den Einkünften aus Kapitalvermögen i. S. v. § 20 Abs. 1 Nr. 1 EStG. Auch verdeckte Gewinnausschüttungen unterliegen dem Abgeltungssteuersatz von 25 % oder sind im Teileinkünfteverfahren nach § 3 Nr. 40 Buchst. d EStG teilweise steuerbefreit.

Wird die GmbH-Beteiligung vom Gesellschafter in einem Betriebsvermögen gehalten (z. B. in Fällen der Betriebsaufspaltung), stellen die Ausschüttungen (ebenfalls teilweise steuerbefreit) Betriebseinnahmen dar.

Auch bei Körperschaften als Gesellschafter erfolgt keine abweichende Behandlung der verdeckten Gewinnausschüttung gegenüber anderen Ausschüttungen. Im Gegensatz zu der Besteuerung natürlicher Personen werden die Ausschüttungen gem. § 8b Abs. 1 KStG von der Besteuerung freigestellt, soweit die verdeckte Gewinnausschüttung das Einkommen der ausschüttenden Gesellschaft nicht gemindert hat.

Verdeckte Gewinnausschüttung: Beispiele

- Ein GmbH-Gesellschafter entnimmt dem Warenlager der GmbH ohne Berechnung Waren für den persönlichen Gebrauch. Die Entnahme aus dem Warenlager wird als a. o. Aufwand gebucht. Bei der GmbH tritt eine Vermögensminderung ein.

- Eine GmbH führt bei ihrem Gesellschafter unentgeltlich Arbeiten an seinem privaten Einfamilienhaus durch.

- Ein GmbH-Gesellschafter-Geschäftsführer erhält unangemessen hohes Geschäftsführergehalt

- Ein Gesellschafter erhält ein Darlehen von der Gesellschaft zinslos oder zu einem außergewöhnlich geringen Zinssatz.

- Eine GmbH vermietet eine Wohnung an ihren Gesellschafter zu einem unangemessenen niedrigen Preis