Werbungskosten

Werbungskosten sind Aufwendungen zur Erwerbung, Sicherung und Erhaltung der Einnahmen. Werbungskosten werden von den Einnahmen abgezogen.

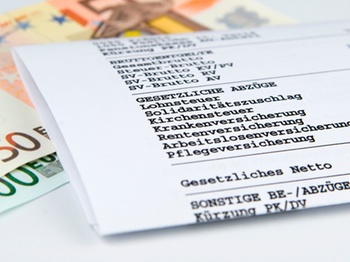

Die Werbungskosten bilden bei den Überschusseinkunftsarten (Einkünfte aus nichtselbstständiger Arbeit, Kapitalvermögen, Vermietung und Verpachtung, sonstige Einkünfte) den negativen Posten, der zur Überschussermittlung von den Einnahmen abgezogen wird.

Zu den Werbungskosten zählen unter anderem Schuldzinsen, Fahrtkosten (insbesondere für Fahrten zwischen Wohnung und erster Tätigkeitsstätte), Aufwendungen aufgrund einer doppelten Haushaltsführung, für Arbeitsmittel und ein häusliches Arbeitszimmer, Abschreibungen (AfA) und Verpflegungsmehraufwendungen bei Auswärtstätigkeiten. Voraussetzung ist stets, dass ein wirtschaftlicher Zusammenhang zur jeweiligen Einkunftsart besteht.

Höhe der abziehbaren Werbungskosten

Bei den Einkünften aus nichtselbstständiger Arbeit kann ein Werbungskosten-Pauschbetrag in Höhe von 1.000 Euro abgezogen werden, wenn nicht höhere Werbungskosten nachgewiesen werden. Weitere Pauschbeträge (102 Euro) bestehen für Versorgungsbezüge und bestimmte sonstige Einkünfte. Bei den Kapitaleinkünften kann ein Sparer-Pauschbetrag von 801 Euro (Ehegatten/Lebenspartner 1.602 Euro) abgezogen werden. Höhere tatsächliche Werbungskosten können hier seit Einführung der Abgeltungsteuer grundsätzlich nicht mehr geltend gemacht werden.

Vorweggenommene Werbungskosten

Ein Abzug vorweggenommener Werbungskosten ist grundsätzlich möglich, allerdings muss ein hinreichend konkreter Zusammenhang zu einer künftigen beruflichen Tätigkeit bestehen (z. B. Kosten einer Bewerbung, selbst wenn diese erfolglos bleibt). Auch für nachträgliche Aufwendungen kommt ein Abzug als Werbungskosten in Betracht. Aufwendungen, die mit steuerfreien Einnahmen zusammenhängen, sind dagegen nicht abzugsfähig.