Nachweis für Einzelbewertung der Dienstwagenfahrten zur ersten Tätigkeitsstätte

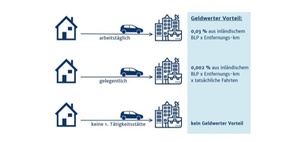

Kann der Firmenwagen auch für Fahrten zwischen Wohnung und erster Tätigkeitsstätte benutzt werden, erhöht sich grundsätzlich der (nach der 1-Prozent-Methode ermittelte) Wert für jeden Kalendermonat um 0,03 Prozent des Listenpreises für jeden Kilometer der Entfernung zwischen Wohnung und Arbeitsstätte.

0,002-Prozent-Tagespauschale: Nachweis der tatsächlich durchgeführten Fahrten

Alternativ ist unter weiteren Voraussetzungen eine auf das Kalenderjahr bezogene Einzelbewertung der tatsächlichen Fahrten zwischen Wohnung und erster Tätigkeitsstätte mit 0,002 Prozent des Listenpreises je Entfernungskilometer für höchstens 180 Tage zulässig.

Soll die Einzelbewertung schon beim Lohnsteuerabzug erfolgen, hat der Mitarbeiter oder die Mitarbeiterin gegenüber dem Arbeitgeber nach Verwaltungsauffassung monatlich fahrzeugbezogen schriftlich zu erklären, an welchen Tagen (mit Datumsangabe) das betriebliche Kraftfahrzeug tatsächlich für Fahrten zwischen Wohnung und erster Tätigkeitsstätte genutzt wurde. Soll der Wechsel zur Einzelbewertung erst bei der Einkommensteuererklärung erfolgen, muss der Arbeitnehmer die Tage dem Finanzamt fahrzeugbezogen darlegen (BMF, Schreiben vom 3. März 2022, Aktenzeichen IV C 5 - S 2334/21/10004 :001).

Anforderungen an ein ordnungsgemäßes Fahrtenbuch: Angabe der genauen Tage

In einem aktuellen Urteilsfall (FG Nürnberg, Urteil vom 23. Januar 2020, 4 K 1789/18) war der Kläger im Außendienst tätig. Den überlassenen Dienstwagen nutzte er auch für private Fahrten sowie Fahrten zwischen Wohnung und Arbeitsstätte. Im Lohnsteuerabzugsverfahren wurde der private Anteil für die Fahrten zwischen Wohnung und Arbeitsstätte mit monatlich 0,03 Prozent des Bruttolistenpreises berechnet. Anhand eines Kalenders zeichnete der Arbeitnehmer die privat gefahrenen Kilometer auf. Eine Einzelbewertung des geldwerten Vorteils anhand der tatsächlich durchgeführten Fahrten mit 0,002 Prozent je Fahrt lehnte das Finanzamt jedoch ab, weil der Kläger nicht fahrzeugbezogen mit Datumsangabe darlegen könne, an welchen Tagen er den Dienstwagen tatsächlich für Fahrten zur ersten Tätigkeitsstätte benutzt habe.

Tatsächlich durchgeführte Fahrten müssen nachvollziehbar sein

Das Finanzgericht Nürnberg hat jedoch zugunsten des Arbeitnehmers entschieden. Eine Einzelbewertung des Zuschlags anhand der tatsächlich durchgeführten Fahrten ist nach ständiger Rechtsprechung möglich (BFH, Urteil v. 4. April 2008, VR R 85/04, BSTBl II 2004 S. 887). Dafür ist nach dem aktuellen Urteil keine datumsgenaue Angabe der durchgeführten Fahrten notwendig. Aufgrund der Eintragungen im Kalender lassen sich die tatsächlich durchgeführten Fahrten erkennen. Das Finanzgericht hat damit der Verwaltungsauffassung ausdrücklich widersprochen. Das Urteil ist rechtskräftig.

Arbeitgeber sollte Datumsangaben bei der Einzelbewertung einfordern

Dennoch sollten beim Lohnsteuerabzug allein aus Haftungsgründen vom Arbeitgeber bei der Einzelbewertung Datumsangaben eingefordert werden, solange die Finanzverwaltung ihre Auffassung nicht anpasst. Falls der Mitarbeiter oder die Mitarbeiterin die Angaben nicht liefert, bleibt die (vorläufige) Erfassung des geldwerten Vorteils mit 0,03 Prozent die sichere Alternative.

Das könnte Sie auch interessieren:

Elektronische Fahrtenbücher: vollständige und zeitnahe Erfassung notwendig

Top-Thema: Firmenwagenüberlassung an Arbeitnehmer

Halbe Entfernungspauschale bei Hin- und Rückweg an verschiedenen Arbeitstagen

-

Neue Entfernungspauschale ab 2026: Auswirkungen auf die Entgeltabrechnung

12.379

-

Elektrofahrzeuge: Aufladen im Betrieb und zuhause

4.79342

-

Für Betriebsveranstaltungen gilt ein Freibetrag von 110 Euro

3.848

-

Geschenke an Mitarbeitende und Geschäftsfreunde

3.7851

-

Sachbezugswerte für Mahlzeiten im Jahr 2026 und mehr

3.401

-

Neue Grenzen bei Minijobs und Midijobs zum 1. Januar 2026

3.148

-

Änderungen bei Lohnsteuertabellen und Programmablaufplänen für 2026

2.6882

-

Steuerliche Förderung bei Elektro- und Hybridfahrzeugen

2.628

-

Neuerungen bei privat Krankenversicherten ab 2026

2.525

-

So bleiben Sonn- und Feiertagszuschlag sowie Nachtzuschlag steuerfrei

2.3776

-

Umlageverfahren bei Krankheit: Erstattungssatz bis Ende Januar wählen

15.01.2026

-

Geldwerter Vorteil bei unentgeltlichen oder verbilligten Flügen

14.01.2026

-

Neuerungen im DEÜV- und EEL-Verfahren

12.01.2026

-

Insolvenzgeldumlage bleibt 2026 unverändert

08.01.2026

-

Anhebung der Ehrenamts- und Übungsleiterpauschale zum 1. Januar 2026

07.01.2026

-

Neuerungen bei privat Krankenversicherten ab 2026

02.01.2026

-

Steuerrechtliche Regelungen zur betrieblichen Altersversorgung

02.01.2026

-

Steuerfreie Aktivrente ab 2026

23.12.2025

-

Steuerfreier Arbeitgeberersatz für den Doppelhaushalt als Unterkunftskosten

23.12.2025

-

So bleiben Sonn- und Feiertagszuschlag sowie Nachtzuschlag steuerfrei

22.12.20256