Meistern HR-Tech-Startups die aktuellen Krisen?

Nach der Krise ist momentan für die meisten Unternehmen vor der nächsten noch größeren Krise. Umso spannender ist die Frage, wie sich die wirtschaftlichen Entwicklungen der Covid-19-Pandemie und des Ukraine-Kriegs auf deutschsprachige HR-Tech-Startups auswirken. Der aktuelle "HR Startup Monitor" der Hochschule München in Kooperation mit Quantum Partners belegt den anhaltenden Boom von HR-Tech-Startups erstmalig auch anhand von vertieften Informationen zur Finanzierung.

Der "HR Startup Monitor"

Der HR Startup Monitor wurde 2015 von Professor Dr. Simon Werther initiiert und seitdem kontinuierlich erhoben. 2019 folgte die zweite und 2022 nun die dritte Erhebung. 2015 wurden nur HR-Tech-Startups aus Deutschland berücksichtigt. Seit 2019 spiegelt die Datenbasis den gesamten DACH-Raum wider.

Die Definition eines Startups orientiert sich an den Kriterien des Bundesverbands Deutsche Startups. Folgende Merkmale müssen auf Firmen zutreffen, damit sie im HR Startup Monitor berücksichtigt werden.

- Startups sind mit ihrer Technologie und/oder ihrem Geschäftsmodell besonders innovativ.

- Startups haben bereits ein signifikantes Mitarbeiter- oder Umsatzwachstum oder streben es an.

- Startups sind typischerweise Kapitalgesellschaften mit einer signifikanten Beteiligung der Unternehmensgründer am Unternehmen.

- Startups wurden vor weniger als zehn Jahren gegründet.

Auf Basis dieser Definition werden Solo-Selbstständige oder freiberuflich tätige Personen wie Trainer, Coaches oder Berater von "echten" Startups abgegrenzt. Bei einem Startup spielen folglich Technologie und Skalierbarkeit eine maßgebliche Rolle, was bei einem Geschäftsmodell mit Trainings-, Coaching- oder Beratungsfokus nicht unbedingt gegeben ist.

Daneben werden Startups nur dann berücksichtigt, wenn ihr primäres Geschäftsmodell mit einem der Kernbereiche des Personalwesens zusammenhängt und wenn Lösungen für Unternehmen entwickelt werden, das heißt, wenn ein B2B-Fokus vorliegt. Die Kernbereiche des Personalwesens werden in Betriebliches Gesundheitsmanagement, Compensation und Benefits, Personalauswahl und -marketing, Personal- und Organisationsentwicklung und Personalverwaltung und -organisation unterteilt. Eine differenziertere Auswertung in Unterkategorien dieser Kernbereiche ist seit 2015 angedacht, doch ist die Interrater-Reliabilität weiterhin zu gering, als dass ein im methodischen Sinne belastbares Ergebnis berichtet werden kann. Gerade in den größten Kategorien Personalauswahl und -marketing und Personal- und Organisationsentwicklung ordnen sich viele Startups zahlreichen Unterkategorien zu, sodass alleine anhand der Websites und der Außendarstellung der Startups keine objektive und reliable Aufteilung in Unterkategorien möglich ist.

HR Startup Monitor 2015 bis 2022 im Vergleich

Das auffälligste Ergebnis bei den HR Startup Monitoren 2015 und 2019 ist die Gesamtzahl der identifizierten HR-Tech-Startups. Von 69 auf 219 Startups ist die HR-Tech-Szene sehr dynamisch gewachsen. Die einzelnen Kategorien verteilten sich dabei folgendermaßen, wobei die Unterschiede zwischen den beiden Erhebungen relativ gering sind:

- 40-44 Prozent Personalauswahl und -marketing

- 36-38 Prozent Personal- und Organisationsentwicklung

- 12-15 Prozent Personalverwaltung und -organisation

- 3-8 Prozent Compensation und Benefits

- 5 Prozent Betriebliches Gesundheitsmanagement (wurde nur 2019 erhoben).

Die absolute Anzahl an HR-Tech-Startups im HR Startup Monitor 2022 beträgt 310. Somit setzt sich das Wachstum weiterhin fort, wenn auch wie zu erwarten in abgeschwächter Form. Von 69 auf 219 auf 310 Startups innerhalb von sieben Jahren ist dennoch eine eindeutige Wachstumskurve. Im Vergleich zu 2019 ist die Anzahl der HR-Tech-Startups also um 42 Prozent gewachsen.

- 47 Prozent Personalauswahl und -marketing

- 32 Prozent Personal- und Organisationsentwicklung

- 11 Prozent Personalverwaltung und -organisation

- 6 Prozent Compensation und Benefits

- 4 Prozent Betriebliches Gesundheitsmanagement.

Die Gesamtergebnisse summieren sich aufgrund von Rundungsfehlern und Mehrfachzuordnungen nicht auf 100 Prozent. Bei der Interpretation der Ergebnisse muss beachtet werden, dass insbesondere 2022 einige HR-Tech-Startups aufgrund ihres Alters oder aufgrund von Buy-outs oder Merger & Acquisitions aus der Datenbasis gefallen sind.

Auffällig ist die Zunahme bei Personalauswahl und -marketing, die sicher mit dem anhaltenden Fachkräftemangel zusammenhängt, der insbesondere im Aufschwung nach der Covid-19-Pandemie noch einmal zugenommen hat. Interessant ist auch die umgekehrte Entwicklung bei Startups mit Schwerpunkt Personal- und Organisationsentwicklung, die von 38 auf 36 auf 32 Prozent über die drei Erhebungen hinweg einen leichten Abwärtstrend aufweisen.

Finanzierung der HR-Tech-Szene

Zusätzlich zur bisherigen Analyse der Startups im DACH-Raum wurden beim HR Startup Monitor 2022 in Kooperation mit Quantum Partners auch Transaktionen im HR-Tech-Umfeld analysiert. Dabei muss berücksichtigt werden, dass eine nicht unbeträchtliche Anzahl an HR-Tech-Startups anfangs oder langfristig per Bootstrapping wächst und somit nicht in Form von Transaktionen erfasst wird. Das hängt auch damit zusammen, dass Gründungen mit Fokus HR-Tech im Gegensatz zu Health-Tech oder anderen Branchen weniger kapitalintensiv sind.

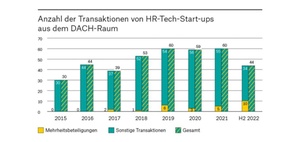

Insgesamt konnten 174 HR-Tech-Startups identifiziert werden, von denen seit 2015 in Summe 391 Transaktionen veröffentlicht und somit in der weiteren Analyse berücksichtigt wurden. Die Recherche erfolgte auf der Datenbasis von Pitchbook. Die berücksichtigten Transaktionen umfassen neben klassischen Finanzierungsrunden (Venture Capital) beispielsweise auch Mehrheitsübernahmen durch Finanzinvestoren (Buy-out) oder strategische Investoren (M&A) sowie Fremdkapitalfinanzierungen sowie Secondary-Transaktionen.

Bei Betrachtung der absoluten Anzahl an Transaktionen zeigt sich ein deutlicher Anstieg von 30 Transaktionen im Jahr 2015 auf 60 Transaktionen im Jahr 2019. Seither verbleibt die Transaktionszahl auf hohem Niveau und befindet sich im ersten Halbjahr 2022 bereits bei 44 Transaktionen. Die gestiegene Transaktionszahl spiegelt zum einen die insgesamt steigende Anzahl an HR-Startups, allerdings auch das insgesamt positive Marktumfeld und eine einsetzende Marktkonsolidierung wider. Durch den hohen Anlagedruck institutioneller Investoren konnten Tech-Werte weltweit in den vergangenen Jahren enorme Unternehmensbewertungen erzielen und nahmen daher oft und viel Kapital auf. Entsprechend handelt es sich bei den Transaktionen vorwiegend um Finanzierungsrunden, bei denen Investoren Minderheitsanteile im Gegenzug für Wachstumskapital erhalten. Prominente Beispiele im DACH-Raum sind Personio, Staffbase oder Beqom.

In den vergangenen Jahren und insbesondere 2022 zeigte sich jedoch auch ein Anstieg bei Unternehmensübernahmen durch einen Kauf der Mehrheitsanteile. Ein Treiber dieser Entwicklung ist, dass große Anbieter im HR-Tech-Markt ihre eingesammelten Finanzmittel nun verstärkt für anorganisches Wachstum einsetzen, wie die Akquisitionen von Softgarden durch Grupa Pracuj, Talentspace durch Handshake oder Tandemploy durch Phenom zeigen. Gleichzeitig rücken HR-Tech-Startups mit gestiegenem Reifegrad verstärkt in den Fokus von Finanzinvestoren, sei es als Direktinvestment wie bei der Übernahme von Staffery durch Lakeview Partners oder als Add-on für Beteiligungsunternehmen, wie bei der Übernahme von Firstbird durch Radancy.

Seit Beginn des Ukraine-Kriegs und dem weltweit erhöhten Zins- und Inflationsniveau ist eine deutliche Korrektur bei Bewertungen für Tech-Werte am Kapitalmarkt zu beobachten. Daher bleibt es abzuwarten, ob sich die hohe Zahl an Transaktionen im ersten Halbjahr 2022 auch im zweiten Halbjahr fortsetzen kann.

Ein "Corona-Effekt" ist nur bedingt sichtbar

Auffällig ist das anhaltende Wachstum von HR-Tech-Startups, das auch aufgrund der Herausforderungen durch die Covid-19-Pandemie besonders hervorzuheben ist. Negative Effekte des Ukraine-Kriegs und der Rezessionssorgen der Gesamtwirtschaft bilden sich in den Ergebnissen zwar noch nicht ab, doch der Stresstest durch die Pandemie hat sicherlich alle noch aktiven Startups eher gefestigt. Interessant ist auch, dass sich der vielfach erwähnte "Corona-Effekt" von stärkerer Digitalisierung nur bedingt anhand der Anzahl der HR-Tech-Startups zeigen lässt. Sicherlich ist das Wachstum einiger Startups durch die sprunghafte Digitalisierung einiger HR-Prozesse angestiegen, doch ganz neue Geschäftsmodelle sind nur bedingt in Form neuer Startups auf dem Markt aufgetaucht.

Oft wurde in der Vergangenheit Personalauswahl und -marketing als größter Bereich unter HR-Tech-Startups dargestellt. Bisher war das rein zahlenmäßig nicht der Fall, doch in den aktuellen Ergebnissen nähert sich dieser Kernbereich zumindest den 50 Prozent an. Der Fachkräftemangel und der sprunghaft angestiegene Bedarf an Personal nach den Lockdowns spielt hier eine große Rolle. Kritisch muss allerdings angemerkt werden, dass zur Lösung des Fachkräftemangels gerade auch langfristige Strategien zum Finden, Entwickeln und Binden von Mitarbeitenden wichtig sind, sodass auch Lösungen in den Bereichen Compensation und Benefits sowie Personal- und Organisationsentwicklung vermehrt entwickelt und eingesetzt werden sollten, was sich in den Ergebnissen nicht abbildet.

Die Perspektive auf die Finanzierung zeigt, dass sich die deutschsprachige HR-Tech-Szene im internationalen Vergleich keineswegs verstecken muss. Ein Vergleich mit der nordamerikanischen Startup-Landschaft wäre zwar vermessen, doch hat sich der deutschsprachige Raum innerhalb weniger Jahre mit innovativen und disruptiven HR-Lösungen einen Namen gemacht. Das ist auch deshalb interessant, weil die Herausforderungen für HR-Tech-Startups im deutschsprachigen Raum vielfältig sind: Besonders hohe Anforderungen an Datenschutz und Mitbestimmung sowie eine tendenziell ausgeprägtere Skepsis gegenüber Technologie als in anderen Kulturkreisen zählen dazu.

Hält der Höhenflug der HR-Startups an?

Insgesamt zeigt sich ein verstärkter Marktkonsolidierungstrend. In Kombination mit dem steigenden Reifegrad der HR-Tech-Branche wird das auch an der zunehmenden Zahl an Unternehmensverkäufen deutlich. Die Schwerpunkte der Startups verschieben sich noch stärker in den Bereich Personalauswahl und -marketing, weil die Not vieler Unternehmen hier am größten ist und die Skalierung aufgrund oft fehlender Mitbestimmungspflichten und kürzerer Sales-Zyklen hier leichter ist. Es ist davon auszugehen, dass sich die Marktkonsolidierung fortsetzt, nachdem der Ukraine-Krieg in Kombination mit den Zins- und Inflationstrends bereits jetzt massive Auswirkungen auf die Finanzierung von Startups hat. Dennoch wirken sich die Erfahrungen der Pandemie, die Veränderung Richtung hybrides Arbeiten und der anhaltende Fachkräftemangel sicher förderlich auf die HR-Tech-Szene aus. Insofern ist für die nächsten Jahre von einem weiterhin abgeschwächten, aber anhaltenden Wachstum auszugehen. Es bleibt zu hoffen, dass engagierte Gründerinnen und Gründer disruptiv, kreativ und mutig ihren Weg gehen, auch wenn die Rahmenbedingungen herausfordernder geworden sind.

Dieser Beitrag ist erschienen in Personalmagazin Ausgabe 11/2022. Lesen Sie das gesamte Heft auch in der Personalmagazin-App.

Das könnte Sie auch interessieren:

Die Gewinner des HR Innovation Awards 2022

Kolumne E-Learning: Ed-Tech - Finde das Problem und löse es

Wie Startups vom Know-how ihrer Investoren profitieren

Serie Marktgespräch HR-Tech: "Das Spielfeld für HR-Tech wird größer"

-

Die wichtigsten Termine für Personalprofis

3876

-

Grieger-Langer und die gefakte Kundenliste

84

-

Wie man einen Ruf schädigt: der Fall Cawa Younosi

272

-

Knigge im Beruf: Gute Wünsche und solche, die es nicht sind

26

-

HR-Personalwechsel im Dezember

26

-

HR-Personalwechsel im Oktober

23

-

Lidl beruft Personalchefin Christine Rittner in Vorstand

22

-

HR-Personalwechsel im November

22

-

Diese Unternehmen bieten die beste Arbeitsplatzkultur

17

-

Schlagfertig (Teil 7): Andere zum Lachen bringen

16

-

KI als Wachstumstreiber

21.01.2026

-

Wo liegen die Herausforderungen für Ausbildungsbetriebe?

20.01.2026

-

Ralf Steuer übergibt DGFP-Geschäftsführung an Christian Lorenz

19.01.2026

-

Steht HR 2026 vor einem Paradigmenwechsel?

15.01.2026

-

Die wichtigsten Termine für Personalprofis

12.01.20266

-

"Investition in den Wirtschaftsstandort Deutschland"

08.01.2026

-

Die wichtigsten Personalwechsel der HR-Szene 2025

06.01.2026

-

HR-Personalwechsel im Dezember

31.12.2025

-

2025 war für HR ein schwieriges Jahr

18.12.2025

-

Die Tops & Flops des HR-Jahres 2025

17.12.2025