Umsetzung der Reform der Grundsteuer im Jahr 2022

Insbesondere sind nach derzeitigem Stand ab dem 01.07.2022 für alle wirtschaftlichen Einheiten des Grundbesitzes (Betriebe der Land- und Forstwirtschaft sowie Grundstücke) Erklärungen zur Feststellung der Grundsteuerwerte auf den 01.01.2022 abzugeben.

Anlass der Grundsteuerreform

Das Bundesverfassungsgericht hat am 10.04.2018 - 1 BvL 11/14 u. a. (BVerfG 148, 147) entschieden, dass die Vorschriften zur Einheitsbewertung jedenfalls seit dem Beginn des Jahres 2002 mit dem allgemeinen Gleichheitsgrundsatz (Art. 3 Abs. 1 GG) unvereinbar sind. Der Gesetzgeber wurde verpflichtet, spätestens bis zum 31.12.2019 eine Neuregelung zu treffen. Bis zu diesem Zeitpunkt durften die gleichheitswidrigen Regelungen über die Einheitsbewertung weiter angewandt werden. Aufgrund der besonderen Sachgesetzlichkeiten der Grundsteuer ordnete das Bundesverfassungsgericht darüber hinaus eine weitere Fortgeltung der beanstandeten Normen für 5 Jahre nach Verkündung der Neuregelung, längstens aber bis zum 31.12.2024, an. Diese abgestufte Fortgeltungsanordnung trägt der Tatsache Rechnung, dass es zur bundesweiten Neubewertung aller ca. 36 Mio. wirtschaftlichen Einheiten des Grundbesitzes eines außergewöhnlichen Umsetzungsaufwands im Hinblick auf Zeit und Personal bedarf.

Neuregelung des Gesetzgebers bis Ende 2019

Der vorgenannten Verpflichtung des Bundesverfassungsgerichts zur Neuregelung des Grundsteuer- und Bewertungsrechts ist der Bundesgesetzgeber durch die Verabschiedung des Gesetzespakets zur Reform der Grundsteuer, bestehend aus

- dem Gesetz zur Änderung des Grundgesetzes (Art. 72, 105 und 125b)

v. 15.11.2019 (BGBl 2019 I S. 1546), - dem Gesetz zur Reform des Grundsteuer- und Bewertungsrechts (Grundsteuer-Reformgesetz – GrStRefG) v. 26.11.2019 (BGBl 2019 I S. 1794) und

- dem Gesetz zur Änderung des Grundsteuergesetzes zur Mobilisierung von baureifen Grundstücken für die Bebauung v. 30.11.2019 (BGBl 2019 I S. 1875),

fristgerecht nachgekommen. Hiermit hat der Bundesgesetzgeber die Voraussetzung geschaffen, dass die Grundsteuer als unverzichtbare und verlässliche Einnahmequelle für die Gemeinden auch über das Jahr 2019 hinaus erhalten bleibt. Die Länder erhielten die Möglichkeit, abweichende landesrechtliche Regelungen zu treffen (sog. Länderöffnungsklausel).

An dem dreistufigen grundsteuerlichen Besteuerungsverfahren wird auch im reformierten Grundsteuer- und Bewertungsrecht festgehalten.

Grundsteuerwertverfahren: Feststellung des Grundsteuerwerts (Siebenter Abschnitt des Zweiten Teils des BewG)

Steuermessbetragsverfahren: Grundsteuerwert x Steuermesszahl (gesetzlich bestimmter Promillesatz) = Steuermessbetrag (§ 13 ff. GrStG)

Steuerfestsetzungsverfahren: Steuermessbetrag x Hebesatz (bestimmt von den Gemeinden) (Grundsteuerbetrag § 25 ff. GrStG)

Während die Feststellung des Grundsteuerwerts und die Festsetzung des Steuermessbetrages durch die Finanzämter erfolgt, obliegt die Festsetzung der Grundsteuer den Gemeinden.

Umsetzungsphase 2020 bis 2024

Fachliche Vorgaben

Zu Beginn der Umsetzungsphase wurden zunächst die fachlichen Vorgaben weiter konkretisiert.

Im Rahmen des Jahressteuergesetzes 2020 v. 21.12.2020 (BGBl 2020 I S. 3096), des Fondsstandortgesetzes v. 3.6.2021 (BGBl 2021 I S. 1498) sowie des Grundsteuerreform-Umsetzungsgesetzes v. 16.07.2021 (BGBl 2021 I S. 2931) wurden die grundsteuer- und bewertungsrechtlichen Vorschriften insbesondere aus Gründen der Rechtssicherheit und der praxisgerechten Anwendung fortentwickelt.

Auf Grund der Ermächtigungsgrundlage in § 263 BewG hat das BMF mit Zustimmung des Bundesrats die Verordnung zur Neufassung der Anlagen 27 bis 33 des Bewertungsgesetzes v. 29.07.2021 (BGBl 2021 I S. 2290) und die Mietniveau-Einstufungsverordnung v. 18.08.2021 (BGBl 2021 I S. 3738) erlassen.

Zur Anwendung des Siebenten Abschnitts des Zweiten Teils des Bewertungsgesetzes zur Bewertung des Grundbesitzes für die Grundsteuer ab 1.1.2022 sind koordinierte Erlasse der obersten Finanzbehörden der Länder vom 9.11.2021 ergangen (zum allgemeinen Teil und Grundvermögen: BStBl 2021 I S. 2334, und zum land- und forstwirtschaftlichen Vermögen: BStBl 2021 I S. 2369).

Des Weiteren wurden Vordrucke und Ausfüllanleitungen für die Erklärung zur Feststellung des Grundsteuerwerts auf den 01.01.2022 erarbeitet und am 24. Dezember 2021 im Bundessteuerblatt veröffentlicht (BStBl 2021 I S. 2391). Die im Bundessteuerblatt abgedruckten Vordrucke können jedoch nicht zur Erklärungsabgabe verwendet werden. Vordrucke, die für die Erklärung verwendet werden können, werden vom zuständigen Finanzamt zur Verfügung gestellt, wenn die Finanzbehörde auf Antrag zur Vermeidung unbilliger Härten auf eine elektronische Übermittlung der Feststellungserklärung durch Datenfernübertragung verzichtet. Nach § 228 Abs. 6 BewG i. V. m. § 87a Abs. 6 Satz 1 AO ist grundsätzlich eine elektronische Erklärungsabgabe vorgesehen.

Organisatorische und IT-technische Umsetzung

Weniger öffentlich sichtbar, für das Gelingen der Reform der Grundsteuer gleichwohl von entscheidender Bedeutung, ist die organisatorische und IT-technische Umsetzung der Reform. Für die Finanzverwaltung bedeutet dies insbesondere, dass bis zum Beginn der Abgabe der Erklärungen zur Feststellung der Grundsteuerwerte ab 1.7.2022 hinreichend Personal gewonnen und geschult sowie maschinelle Berechnungsprogramme entwickelt und die Voraussetzungen zur elektronischen Erklärungsabgabe über die Steuer-Onlineplattform "ELSTER" geschaffen werden müssen.

Die kurzfristige Neubewertung aller ca. 36 Mio. wirtschaftlichen Einheiten des Grundbesitzes erfordert ein weitgehend automationsgestützt ablaufendes Bewertungsverfahren. Die Bewältigung der Erklärungspflichten erfordert auch von den Grundstückseigentümern mit größerem Immobilienbestand und den steuerlichen Beratern eine entsprechende organisatorische und ggf. technische Vorbereitung.

Weiterer Zeitplan

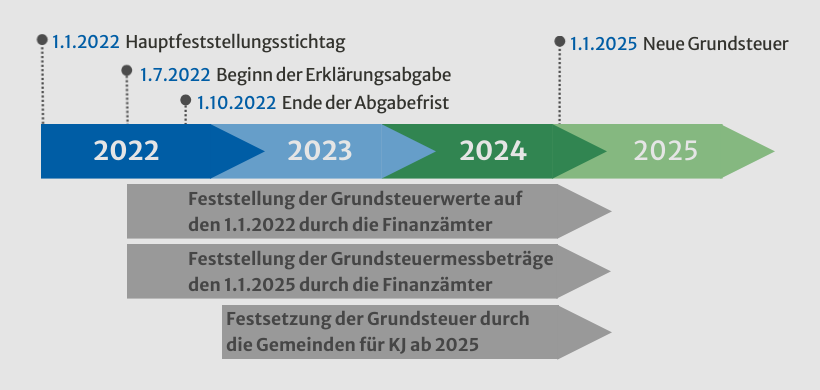

Ausgehend von dem vorstehend dargestellten dreistufigen grundsteuerlichen Besteuerungsverfahren ergibt sich bis zum Ende der Umsetzungsphase der Reform folgender Zeitplan:

Auf den 01.01.2022 sind für alle wirtschaftlichen Einheiten des Grundbesitzes (Betriebe der Land- und Forstwirtschaft sowie Grundstücke) auf der Grundlage des reformierten Grundsteuer- und Bewertungsrechts Grundsteuerwerte gesondert festzustellen (Hauptfeststellung). Zur Durchführung dieser - ersten - Hauptfeststellung der Grundsteuerwerte ist durch die Steuerpflichtigen ab dem 01.07.2022 eine Feststellungerklärung nach amtlich vorgeschriebenen Datensatz durch Datenfernübertragung zu übermitteln. Anhand der Angaben in der Feststellungserklärung ermitteln die Finanzämter den Grundsteuerwert und erlassen einen Grundsteuerwertbescheid.

Aufbauend auf dem festgestellten Grundsteuerwert setzen die Finanzämter im Wege eines Steuermessbescheids den Grundsteuermessbetrag fest, der durch Anwendung eines gesetzlich festgelegten Promillesatzes (Steuermesszahl) auf den Grundsteuerwert oder seinen steuerpflichtigen Teil ermittelt wird. Hierbei werden die auf den01.01.2022 festgestellten Grundsteuerwerte der Hauptveranlagung der Steuermessbeträge auf den 01.01.2025 zugrunde gelegt.

Schließlich stellen die Finanzämter die zur Festsetzung der Grundsteuer notwendigen Inhalte aus dem Steuermessbescheid den Gemeinden zur Verfügung. Die Gemeinden bestimmen nach Kenntnis des neuen Grundsteuermessbetragsvolumens ihre Hebesätze für die Grundsteuer und setzen die ab dem Kalenderjahr 2025 geltende Grundsteuer im Wege eines Grundsteuerbescheides fest.

Bis Ende 2024 werden der Grundsteuer noch die bisherigen Einheitswerte zugrunde gelegt.

Einzelheiten zur Hauptfeststellung der Grundsteuerwerte auf den 01.01.2022

Die erste Hauptfeststellung der Grundsteuerwerte erfolgt auf den 01.01.2022, d. h. ihr sind sowohl die tatsächlichen Verhältnisse als auch die Wertverhältnisse zu Beginn des Kalenderjahres 2022 (Hauptfeststellungszeitpunkt) zugrunde zu legen.

Nach § 228 Abs. 6 BewG i. V. m. § 87a Abs. 6 Satz 1 AO besteht hierbei die Verpflichtung zur elektronischen Erklärungsabgabe.

Wichtig: Die Aufforderung zur Abgabe der Feststellungserklärung wird voraussichtlich Ende März 2022 durch öffentliche Bekanntmachung erfolgen. Die elektronisch abzugebenden Feststellungserklärungen können ab 01.07.2022 kostenfrei über die Steuer-Onlineplattform "ELSTER" eingereicht werden.

Drittsoftwareanbieter haben die Möglichkeit, über die ERIC (ELSTER Rich Client) – Schnittstelle in eigener Initiative einen entsprechenden Übertragungsweg an "ELSTER" zu programmieren. Die Abgabefrist soll nach derzeitigem Stand bis zum 31.10.2022 laufen (BMF v. 20.12.2021)

Tipp der Redaktion: Software für den ganzheitlichen Grundsteuerprozess Mit unserer Partnersoftware "GrundsteuerDigital" können Sie die Deklaration der Grundsteuerwerte Ihrer Mandanten einfach digital vornehmen. Die Software unterstützt den kompletten Prozess von der Aggregation grundsteuerrelevanter Daten bis hin zur Bescheidprüfung. |

Zusatzhinweis für steuerliche Berater: Da die Verfahren zur Feststellung der Grundsteuerwerte nicht an die Vollmachtsdatenbank (§ 80a AO) angebunden sind, ist die elektronische Anzeige und Übermittlung von Vollmachten über die Vollmachtsdatenbank insoweit nicht möglich. Die Bevollmächtigung ist im Rahmen der Erklärung zur Feststellung des Grundsteuerwertes über ein gesondertes Eintragungsfeld anzuzeigen.

Wenngleich Anfang 2022 noch keine Erklärung zur Feststellung des Grundsteuerwerts einzureichen ist, sollte die Zeit bis zum 01.07.2022 mit der Vorbereitung auf die Erklärungsabgabe genutzt werden. Insbesondere kann - soweit noch nicht vorhanden – bereits jetzt unter "ELSTER" ein Benutzerkonto erstellt werden. Darüber hinaus können vorab die für die Erklärungsabgabe erforderlichen Daten erhoben und zusammengestellt werden.

Für die Feststellungerklärung von bebauten Grundstücken sind insbesondere folgende Daten relevant:

Datencheckliste | Wohngebäude | Nichtwohngebäude |

Lage des Grundstücks (einschl. Gemarkung und Flurstück) | x | x |

Grundstücksfläche | x | x |

Bodenrichtwert | x | x |

Grundstücks- bzw. Gebäudeart | x | x |

Wohn- und Nutzfläche | x | |

Brutto-Grundfläche | x | |

Baujahr | x | x |

Die Ableitung der Bodenrichtwerte ist Aufgabe der Gutachterausschüsse für Grundstückswerte im Sinne des § 192 Baugesetzbuch. Die Bodenrichtwerte können regelmäßig kostenfrei über die Bodenrichtwertinformationssysteme (BORIS) der Länder online abgefragt werden. Die für die erste Hauptfeststellung der Grundsteuerwerte maßgeblichen Bodenrichtwerte auf den 01.01.2022 werden erst im Laufe des ersten oder zweiten Quartals 2022 zur Verfügung stehen.

Die elektronische Abgabe der Feststellungerklärung wird von den Ländern durch weitere Informationen unterstützt werden. Ein Steuer-Chatbot, der Fragen rund um die Reform der Grundsteuer beantwortet, ist bereits unter www.steuerchatbot.de und unter www.elster.de freigeschaltet und von allen Interessierten nutzbar.

Abweichende landesrechtliche Regelungen

Mit dem Gesetz zur Änderung des Grundgesetzes (Art. 72, 105 und 125b) v. 15.11.2019 (BGBl 2019 I S. 1546) wurde einerseits zur grundgesetzlichen Absicherung des Grundsteuer-Reformgesetzes die konkurrierende Gesetzgebungskompetenz für die Grundsteuer durch eine Änderung des Art. 105 Abs. 2 GG auf den Bund übertragen, ohne dass für deren Ausübung die Voraussetzungen des Art. 72 Abs. 2 GG, die Erforderlichkeit einer bundesgesetzlichen Regelung, vorliegen müssen. Anderseits wurde den Ländern für die Grundsteuer (und das dazugehörende Bewertungsrecht) in Art. 72 Abs. 3 Satz 1 Nr. 7 GG das Recht zu abweichenden landesrechtlichen Regelungen eingeräumt (Regelungskompetenz der Länder für abweichende landesrechtliche Regelungen – sog. Länderöffnungsklausel).

Hinsichtlich der sog. Grundsteuer A (Steuergegenstand: Betriebe der Land- und Forstwirtschaft als wirtschaftliche Einheiten des land- und forstwirtschaftlichen Vermögens) übernehmen – abgesehen von geringfügigen punktuellen Abweichungen – alle Länder die bundegesetzlichen Regelungen.

Im Bereich der sog. Grundsteuer B (Steuergegenstand: Grundstücke als wirtschaftliche Einheiten des Grundvermögens) übernehmen neun Länder die bundesgesetzlichen Regelungen. Sachsen und das Saarland übernehmen das bundesgesetzliche Bewertungsmodell, haben aber abweichende Steuermesszahlen normiert. Die Länder Baden-Württemberg, Bayern, Hamburg, Hessen und Niedersachsen verfolgen eigene Grundsteuermodelle. Hierzu folgender vereinfachter Überblick:

Bundesgesetz (Bundesmodell) | Abweichung bei den Steuermesszahlen (Sachsen, Saarland) | |

Abweichung bei der Bewertung des Grundvermögens und den Steuermesszahlen | Flächenmodelle (Bayern, Hamburg, Hessen, Niedersachsen) | |

Bodenwertmodell (Baden-Württemberg) |

Wenngleich die Datenanforderungen der Bodenwert- und Flächenmodelle - im Vergleich zum Bundesmodell - etwas geringer sind, kommen auch diese Modelle ohne eine Erklärung der Steuerpflichtigen nicht aus.

Durch die Beschränkung des Steuergegenstandes auf den Grund und Boden hat das Bodenwertmodell die geringsten Datenanforderungen. Die wertunabhängigen Flächenmodelle beschränken sich im Wesentlichen auf die Erfassung der Grundstücks- und Gebäudeflächen sowie der Nutzung der Gebäudeflächen zum Wohnen oder Nichtwohnen. In einigen Ländern werden zusätzlich lageabhängige Kriterien berücksichtigt.

Tipp der Redaktion: Kommentierung zum Grundsteuergesetz In Kürze erscheint eine umfassende Kommentierung zum Grundsteuergesetz mit dazugehörendem Bewertungsrecht von Michael Roscher (Haufe Steuer Office Kanzei Edition / Gold / Excellence). Auf die Erstkommentierung zum reformierten Grundsteuergesetz mit Bewertungsrecht von Roscher wird verwiesen. |

-

Umsatzsteuer 2026: Wichtige Änderungen im Überblick

7.012

-

Abgabefristen für die Steuererklärungen 2019 bis 2025

6.873

-

Begünstigte Versicherungsverträge vor dem 1.1.2005 in Rentenform

1.9482

-

Vorauszahlung von privaten Krankenversicherungsbeiträgen als Steuersparmodell

1.87425

-

Pflichtangaben für Kleinbetragsrechnungen

1.341

-

Anschaffungsnahe Herstellungskosten bei Gebäuden

988

-

Feststellung des Grades der Behinderung für zurückliegende Zeiträume

962

-

Unterhaltsleistungen an über 25 Jahre alte studierende Kinder

86613

-

Fallstricke bei der Erbschaftsteuerbefreiung des Familienheims

826

-

Pflege-Pauschbetrag für selbst Pflegende

774

-

Umsatzsteuer 2026: Wichtige Änderungen im Überblick

22.12.2025

-

Unternehmensrestrukturierungen während Corona-Hilfe-Schlussabrechnungen

17.12.2025

-

Coronahilfe Profisport wird grundsätzlich in Frage gestellt

10.12.2025

-

EU-Beihilferecht als Rückforderungsgrund bei Corona-Wirtschaftshilfen

03.12.2025

-

Übernahmeverpflichtung zur Durchführung von Modernisierungsmaßnahmen

03.12.2025

-

Gesundheitstraining ein geldwerter Vorteil oder steuerfrei?

28.11.2025

-

Erste Tätigkeitsstätte eines Piloten erneut auf dem Prüfstand

28.11.2025

-

Kindergeld für arbeitssuchende dauerhaft erkrankte Kinder

27.11.2025

-

Auslandsumsätze bei November- und Dezemberhilfe in der Schlussabrechnung

26.11.2025

-

VG Gelsenkirchen kippt FAQ-Stichtag bei Überbrückungshilfen

19.11.2025