Eigenkapitalquote von Kleinunternehmen seit 1997 verdreifacht

Steigende Eigenkapitalquote bei KMUs

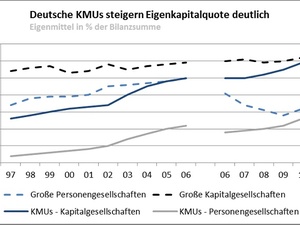

Im deutschen Mittelstand hat sich zwischen 1997 und 2010 ein grundlegender Wandel in der Finanzierungsstruktur vollzogen. Besonders deutlich wird dies an der Eigenkapitalausstattung. Lag diese 1997 bei lediglich 6%, stieg sie bis 2010 auf 22% an. Bei größeren Unternehmen mit mehr als 50 Mio. Euro Jahresumsatz fiel die Steigerung im gleichen Zeitraum deutlich geringer aus, nämlich von 25% auf 29%. Zwei zentrale Gründe lassen sich für die bessere Eigenkapitalausstattung bei kleinen und mittleren Unternehmen (KMUs) anführen (siehe Abb. 1 in der Bilderserie).

- Höhere Anforderungen der Banken: Durch Basel II sind Banken dazu verpflichtet, höhere Kapitalunterlegungen für Kredite bereitzustellen. Dies gilt besonders für Kredite an bonitätsschwächere Kunden, die somit teurer werden. D.h. KMUs haben einen Anreiz ihre Bilanz zu stärken, insbesondere beim Eigenkapital.

- „Kosmetische“ Verschönerungen der Bilanzen: In den 1990iger Jahren wiesen viele Bilanzen kleiner Unternehmen negative Kapitalquoten auf. Dies lag an der Vermögensverteilung zwischen dem Unternehmen und dem privaten Besitz des Unternehmers. Während Teile des Vermögens in den 1990iger Jahren oftmals dem Unternehmer zugeordnet waren, hat sich dies in den folgenden Jahren zugunsten der Unternehmensbilanz verändert.

Große Unterschiede je nach Rechtsform

Die Unterschiede bei den Kapitalquoten zwischen Kapital- und Personengesellschaften haben sich über die Jahre allerdings kaum verändert. Kapitalgesellschaften (GmbHs und AGs) weisen mit 31% gut doppelt so hohe Kapitalquoten auf wie Personengesellschaften (OHGs, KGs, GbRs), die durchschnittlich 15% aufweisen. Zu den Gründen lässt sich sagen, dass Kapitalgesellschaften – insbesondere AGs – vielmehr unter Beobachtung der Öffentlichkeit stehen. Dadurch steigt der Druck, entsprechend positive Bilanzkennzahlen vorweisen zu können. Zudem besitzen Kapitalgesellschaften einen breiteren Eigentümerkreis und haben vielseitigere Finanzierungsmöglichkeiten als Personengesellschaften.

Blick in die Zukunft: steigende Eigenkapitalquote bei KMUs erwartet

Wagt man einen Blick in die Zukunft so ist davon auszugehen, dass viele KMUs ihre Eigenkapitalquote weiter ausbauen werden. Ab einer Grenze von 30% - 35% sind allerdings Sättigungseffekte festzustellen. Für einen weiteren Anstieg spricht vor allem die vergleichsweise gute wirtschaftliche Situation vieler deutscher Unternehmen. Dagegen lässt sich das niedrige Zinsniveau anbringen, das eher die Kreditaufnahme attraktiver werden lässt. Insgesamt gesehen ist zwischen 1997 und 2010 die Abhängigkeit von Bankkrediten als Finanzierungsform allerdings stark rückläufig. Bei deutschen KMUs ist ein Rückgang von 37% auf 26% und bei Großunternehmen von 8,7% auf 6,8% zu verzeichnen.

Grundlagen

Der Beitrag beruht auf der Pressemitteilung „Deutscher Mittelstand finanziell auf festerem Grund“ vom 25. Februar 2013. Veröffentlich wurde der Beitrag auf der Homepage der Deutschen Bank Research Abteilung.

Zur Website (Abruf am 7.5.2013)

-

So führen Sie mehrere Excel-Tabellenblätter in einer Pivot-Tabelle zusammen

543

-

Diagramme mit gestapelten Säulen erstellen

450

-

Mit der Formel SUMME über mehrere Excel-Tabellenblätter schnell und einfach Werte addieren

408

-

Mit der Formel INDIREKT dynamische Zellen- und Bereichsbezüge erstellen

377

-

Mit den Formeln LÄNGE, LINKS, RECHTS Textbausteine aus Zellen extrahieren

336

-

Datumswerte in Pivot-Tabellen mithilfe einer Gruppierung zusammenfassen

258

-

EXCEL-TIPP: Mittelwert ohne Null ermitteln

246

-

Automatische Formelberechnung in Excel deaktivieren

177

-

Nur sichtbare Zellen in Excel auswählen

165

-

Dateinamen und Dateipfad in der Kopfzeile eines Excel-Arbeitsblatts anzeigen lassen

159

-

Künstliche Intelligenz im Controlling einführen – aber ohne Piloten-Zoo!

04.12.2025

-

Wie sich die Gehälter für Fach- und Führungskräfte im Controlling entwickelt haben

04.12.20252

-

Wie umgehen mit den Folgen einer erratischen Wirtschaftspolitik?

02.12.2025

-

Controlling-Community feiert 50 Jahre Controller Magazin

27.11.2025

-

Vom Zahlenknecht zum Businesshecht – Die neue Rolle des Controllers im Zeitalter der KI

25.11.2025

-

Unternehmen setzen beim Working Capital auf Resilienz

24.11.2025

-

Die 6 häufigsten Stolpersteine bei Transformationen und Change-Projekten

20.11.2025

-

KI in Unternehmen: Mehr Investitionen, steigende Effizienz, neue Gefahren

18.11.2025

-

Rolling Forecast

13.11.2025

-

Mit KI die Qualität im Forecasting steigern

13.11.2025