In einer 5-teiligen Serie zeigen wir anhand von Praxisbeispielen, welche umsatzsteuerrechtlichen Konsequenzen sich ergeben können, wenn Rechtsgeschäfte rückabgewickelt, Gegenstände zurückgeliefert oder umgetauscht oder im Rahmen eines Kommissionsgeschäfts geliefert werden. Im letzten Teil wird ein Kommissionsgeschäft betrachtet, in dessen Folge ein Schadensfall eintritt.

Sachverhalt

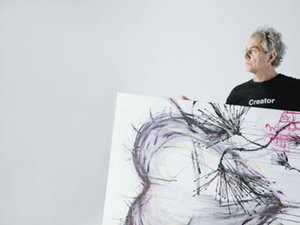

Künstler K hat mit dem Galeristen G vereinbart, eine Ausstellung seiner Kunstwerke in der Galerie des G durchzuführen. Da G aber bezüglich der Verkäuflichkeit der Kunstwerke skeptisch war, wurde vereinbart, dass G zwar die Kunstwerke in eigenem Namen verkaufen soll, von dem jeweiligen Verkaufserlös aber 40 % Vermittlungsprovision einbehalten darf.

Ende September 2014 wurde die Verkaufsausstellung eröffnet und auf der Vernissage ein Gemälde für 15.000 EUR verkauft. Bevor weitere Verkäufe durchgeführt werden konnten, zerstörte Anfang Oktober 2014 ein durch einen Blitzeinschlag verursachter Brand die gesamten Kunstwerke. Die Versicherung des G ersetzte auch den Zeitwert der bei G ausgestellten Bilder mit 150.000 EUR. G leitete die 150.000 EUR vereinbarungsgemäß an K weiter.

Fragestellung

G möchte wissen, welche umsatzsteuerrechtlichen Folgen sich im September und Oktober 2014 für ihn ergeben.

Einen Antrag nach § 25a Abs. 2 UStG hat G nicht gestellt.

Lösung

Sowohl K wie auch G sind Unternehmer nach § 2 Abs. 1 UStG, die Leistungen im Rahmen ihres Unternehmens ausführen. Da G im eigenen Namen, aber für fremde Rechnung auftritt, ist er Kommissionär, K ist der Kommittent. Damit ergeben sich zwingend aus § 3 Abs. 3 USt die Folgen, dass eine Lieferung von K an G und gleichzeitig eine Lieferung von G an den jeweiligen Kunden vorliegt, soweit es zu einem Verkauf kommt.

Hinweis: Obwohl der Kommissionär zivilrechtlich die Geschäfte des Kommittenten besorgt und damit zu keinem Zeitpunkt die Verfügungsmacht an dem von ihm verkauften Gegenstand erlangt, wird in der Umsatzsteuer eine Lieferung des Kommissionärs fingiert. Die zivilrechtlich vereinbarte „Provision“ stellt umsatzsteuerrechtlich die vereinbarte Handelsspanne zwischen Ein- und Verkaufspreis dar.

G führt mit dem Verkauf des Kunstwerks eine Lieferung nach § 3 Abs. 1 UStG aus, da er Verfügungsmacht an dem Gegenstand verschafft. Die Lieferung ist dort ausgeführt, wo die Warenbewegung beginnt (§ 3 Abs. 5a i. V. m. Abs. 6 Satz 1 UStG, da davon ausgegangen werden kann, dass der Gegenstand befördert oder versendet wird).

Die Lieferung ist im Inland ausgeführt und damit steuerbar nach § 1 Abs. 1 Nr. 1 UStG. Eine Steuerbefreiung nach § 4 UStG liegt nicht vor.

Da bei der Lieferung von Kunstgegenständen seit dem 1.1.2014 der ermäßigte Steuersatz nicht mehr angewendet werden kann, soweit nicht die in § 12 Abs. 2 Nr. 13 UStG aufgeführten Sondertatbestände vorliegen – die hier bei einem Galeristen nicht gegeben sind, da es sich um einen Wiederverkäufer handelt -, muss aus dem Kaufpreis von 15.000 EUR die USt mit 19 % herausgerechnet werden. Die Bemessungsgrundlage nach § 10 Abs. 1 UStG beträgt damit (15.000 EUR : 1,19 =) 12.605,04 EUR und die Umsatzsteuer (12.605,04 EUR x 19 % =) 2.394,96 EUR. Die Umsatzsteuer entsteht mit Ablauf des Voranmeldungszeitraums der Ausführung der Lieferung (bei unterstellter Sollversteuerung) für den Voranmeldungszeitraum September 2014. Steuerschuldner ist G (§ 13a Abs. 1 Nr. 1 UStG).

Praxis-Tipp: G unterliegt mit dem Verkauf des Kunstgegenstands nicht der Differenzbesteuerung nach § 25a UStG, da er den Gegenstand von einem regelbesteuerten Unternehmer erwirbt. Er kann aber nach § 25a Abs. 2 UStG – soweit er solche Gegenstände von einem Unternehmer (der kein Wiederverkäufer ist) steuerpflichtig erwirbt – zur Anwendung der Differenzbesteuerung optieren. Dies muss er dann aber schon bei der Abgabe der ersten Voranmeldung eines Kalenderjahrs tun.

K führt als Kommittent ebenfalls eine Lieferung (§ 3 Abs. 3 i. V. m. Abs. 1 UStG) im Rahmen seines Unternehmens aus. Diese Lieferung ist als ruhende Lieferung anzusehen, da der Kunstgegenstand sich schon in der Galerie des G befindet und somit keine Warenbewegung der Verschaffung der Verfügungsmacht zuzurechnen ist (Abschn. 3.12 Abs. 2 Satz 4 UStAE). Die Lieferung ist damit – zum gleichen Zeitpunkt wie die Lieferung des G (Abschn. 3.1 Abs. 3 Satz 7 UStAE) – in der Galerie ausgeführt und damit steuerbar nach § 1 Abs. 1 Nr. 1 UStG. Eine Steuerbefreiung nach § 4 UStG liegt nicht vor.

K als Urheber des Kunstwerks liefert allerdings – seit dem 1.1.2014 nach § 12 Abs. 2 Nr. 13 Buchst. a UStG – zum ermäßigten Steuersatz. K erhält nach Abzug der „Provision“ von (40 % von 15.000 EUR =) 6.000 EUR noch 9.000 EUR ausbezahlt. Aus diesem Zahlbetrag muss die USt mit 7 % herausgerechnet werden. Die Bemessungsgrundlage nach § 10 Abs. 1 UStG beträgt damit (9.000 EUR : 1,07 =) 8.411,21 EUR und die Umsatzsteuer (8.411,21 EUR x 7 % =) 588,79 EUR. Die Umsatzsteuer entsteht mit Ablauf des Voranmeldungszeitraums der Ausführung der Lieferung (bei unterstellter Sollversteuerung) für den Voranmeldungszeitraum September 2014. Steuerschuldner ist K (§ 13a Abs. 1 Nr. 1 UStG). Soweit er über die von ihm ausgeführte Lieferung dem G eine ordnungsgemäße Rechnung ausstellt, ist G nach § 15 Abs. 1 Satz 1 Nr. 1 UStG zum Vorsteuerabzug i. H. v. 588,79 EUR berechtigt.

Durch die Zerstörung der Kunstwerke kann eine Lieferung durch G an Kunden nicht mehr erfolgen. Da die Lieferung des G aber erst die Kommissionslieferung des Kommittenten K an ihn auslöst, liegt kein steuerbarer Umsatz bezüglich der verbrannten Gemälde vor. Die Zahlung der Versicherung ist echter, nicht steuerbarer Schadensersatz (Abschn. 1.3 UStAE) für den geschädigten K. G, der zum Zeitpunkt des Schadensereignisses nicht Verfügungsberechtigter über die Kunstgegenstände war, erhält die Zahlung der Versicherung als durchlaufenden Posten (§ 10 Abs. 1 Satz 6 UStG).

- Zurück

- Weiter